Durante este año, los gobiernos estatales, municipales y organismos públicos prefirieron usar deuda para refinanciamiento, antes que apostar por la inversión pública productiva.

Además, alcanzaron niveles históricos de endeudamiento, montos que en teoría, permite la Ley de Disciplina Financiera.

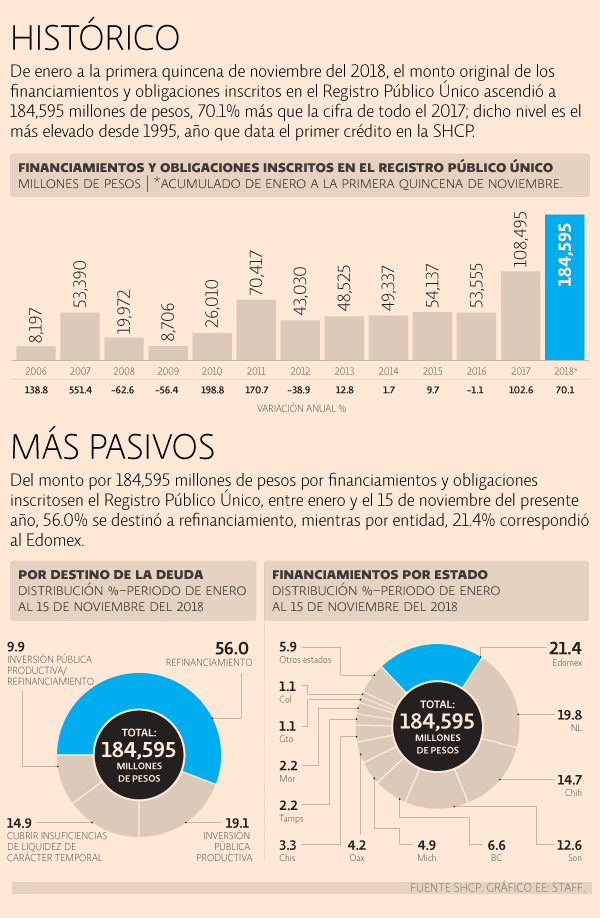

De enero a la primera quincena de noviembre del 2018, la cifra original de los financiamientos y obligaciones inscritos en el Registro Público Único de la Secretaría de Hacienda y Crédito Público (SHCP) ascendió a 184,595 millones de pesos, 70.1% más que el monto de todo el 2017 (108,495 millones).

Dicho nivel es el más elevado desde 1995, año que data el primer crédito registrado en la SHCP; las obligaciones del 2017 también son récord, situación que después de la publicación en el Diario Oficial de la Federación el 27 de abril del 2016, cuyo objetivo es poner candados a la deuda subnacional.

Te puede interesar: Nuevo gobierno enfrentaría mayor costo de deuda por alza en tasas

Es decir, con esta ley nace el Sistema de Alertas, herramienta que mide el nivel de endeudamiento de los entes públicos que tengan contratados financiamientos y obligaciones inscritos en el Registro Público Único, a través de tres indicadores de corto y largo plazo.

El objetivo es establecer un techo de financiamiento neto mediante un semáforo: en verde (endeudamiento sostenible), hasta el equivalente de 15% sus Ingresos de Libre Disposición (ILD); en amarillo (en observación), 5% de los ILD, y en rojo (elevado), igual a cero.

Al segundo trimestre del 2018, ningún estado se ubica en rojo, mientras en amarillo se colocan seis entidades, por lo tanto, son susceptibles de adquirir deuda, según el techo correspondiente.

No obstante, las administraciones locales apostaron principalmente por el refinanciamiento, ya que, según sus argumentos, este proceso ayudó a aliviar sus finanzas con mejores condiciones de mercado (disminuye tasa de interés y se extiende el plazo), como consecuencia de un endeudamiento elevado por gobiernos anteriores.

Lo anterior se observa en el monto original de 184,595 millones de pesos por financiamientos y obligaciones, entre enero y el 15 de noviembre del presente año, pues 56.0% se destinó a refinanciamiento, 19.1% a inversión pública productiva, 14.9% a cubrir insuficiencias de liquidez de carácter temporal (menor a 12 meses de plazo) y 9.9% al binomio inversión pública productiva-refinanciamiento.

Es decir, por cada 100 pesos de deuda, únicamente 19.1 pesos se dirigieron a inversión pública productiva, que se define, de acuerdo con la Ley de Disciplina Financiera, como “toda erogación por la cual se genere, directa o indirectamente, un beneficio social”, y que especialistas consideran un detonador económico para la región en cuestión por la derrama y el empleo que se crean, siendo un impulso del consumo privado.

Por entidad, de los 184,595 millones de pesos, 21.4% correspondió al Estado de México, 19.8% a Nuevo León y 14.7% a Chihuahua, particularmente.

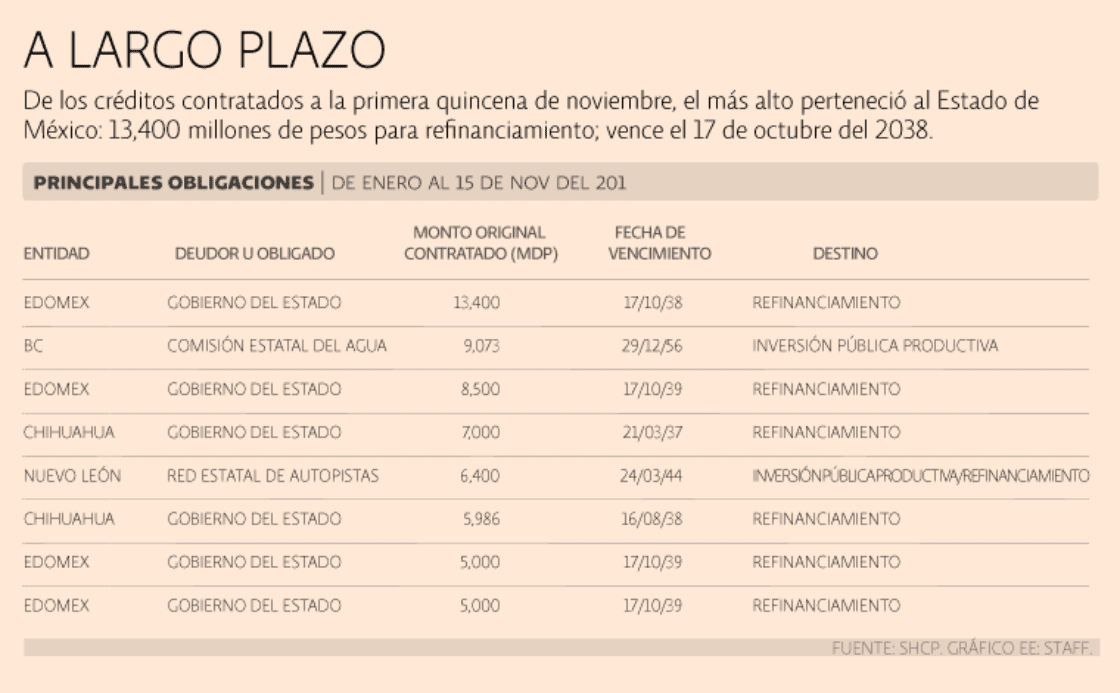

Asimismo, de los 192 créditos contratados en el periodo de análisis, el más elevado por monto original pertenece al gobierno del Estado de México, por 13,400 millones de pesos, con destino a refinanciamiento y un plazo de 240 meses.

Te puede interesar: Deuda e inversión públicas: ¿qué implican para el PIB?

Falla estimación

Sobre el máximo histórico alcanzado este año en adquisición de deuda, José Luis de la Cruz Gallegos, director del Instituto para el Desarrollo Industrial y el Crecimiento Económico (Idic), dijo que una de las razones que explica este fenómeno es que los estados no han presentado los ingresos ni las participaciones federales que estimaron en el Paquete Económico 2018, lo cual los obligó a contraer obligaciones para tener liquidez.

“Los estados han caído a un refinanciamiento crónico; prefieren tener una deuda de más de 15 años que les garantice pagar lo mínimo de intereses. Tienen que acudir a la deuda para pagar otra”, manifestó.

Kristobal Meléndez Aguilar, analista del Centro de Investigación Económica y Presupuestaria (CIEP), añadió que los recortes presupuestarios no son la única causa del endeudamiento de las entidades.

“Se suman malos manejos administrativos, crisis en las actividades económicas e incluso desvíos de recursos. Un ejemplo son los estados petroleros que incrementaron ligeramente su deuda, cuando disminuyeron sus ingresos”, enunció.

El director del Idic explicó que la Ley de Disciplina Financiera “se tiene que revisar y actualizar, la mayoría de los estados están endeudados. El actual Sistema de Alertas permite que esto vaya a aumentar, las entidades están inherentes porque ven que no se encuentran en rojo”.

El analista del CIEP refirió que algunos gobiernos estatales “abusan” del refinanciamiento, prefiriendo heredar nueva deuda a futuras administraciones, antes que enfrentar las obligaciones con proyectos productivos.

“A la larga esto puede generar insuficiencia de liquidez. No hay que olvidar que son estrategias financieras válidas, pero no hay que caer en malas prácticas”, indicó.

Recaudación de impuestos, afectada por refinanciamiento

Claroscuros financieros de las entidades federativas

Para poder enfrentar los gastos y compromisos previos, las entidades federales cuentan con esquemas de responsabilidad financiera, entre ellos están el refinanciamiento, inversión pública productiva e insuficiencias de liquidez de carácter temporal.

José Luis de la Cruz Gallegos, director del Instituto para el Desarrollo Industrial y el Crecimiento Económico (Idic), explicó que las ventajas del refinanciamiento es que permite subsanar las necesidades del gasto de manera rápida, aunque un punto en contra es que no se generan empleos, por lo mismo la recaudación de impuestos se ve afectada, además de que paraliza por completo el desarrollo de infraestructura.

“El refinanciamiento ayuda a una necesidad, se le puede hacer frente a la deuda. Pero también hay poco margen en otras funciones, como de gastos públicos. El problema es que es un círculo vicioso, y los estados se quedan sin capacidad de recaudación, se tiene que implementar un mecanismo a nivel regional que les permita crecer”, manifestó.

Por su parte, Kristobal Meléndez Aguilar, analista del Centro de Investigación Económica y Presupuestaria, dijo que la mejor opción es la inversión pública productiva, porque se adquiere una deuda cuyo fin es generar empleos.

Te puede interesar: Se duplica deuda de alcaldías de Edomex

“A la larga esto es una inversión, hay entidades que por insuficiencia en liquidez, obtienen la deuda para crear obras y generar fuentes de trabajo. Es una estrategia correcta, porque a la larga se paga la deuda y se tienen más recursos para invertir en el estado, además esto ayuda a la recaudación”, comentó.

Aunado a esto, el director del Idic indicó que muchas entidades optan por cubrir una insuficiencia de liquidez financiera, en donde no se pueden pagar al personal del gobierno o a empresas que prestan servicios.

“A fin de año y a inicios se puede notar que las administraciones estatales lo practican, ya sea para aguinaldos o derivados. Lo que refleja es que la planeación financiera no es la adecuada, no hay el correcto planteamiento de cuáles serán los ingresos y lo que será, ese error de planeación provoca que se generen esos problemas de liquidez”, enunció.

Fuente: El Economista